通常、オーバーアロットメントにより販売された株式は、公募、売出時と同等の条件による第三者割当増資で充当される。

主幹事証券会社は、その第三者割当増資を受ける権利を付与されることで株価変動リスクを抑える。

この権利を「グリーンシューオプション」と呼ぶ。

権利行使の期間は、オーバーアロットメントによる売出申込み期限終了日翌日から起算して30日目まで。

もしこの期間に払込金額における基準株価を上回っていた場合には、予定通り第三者割当増資を実施し、その株式を貸主に返却する。

このときの売出価格と払込価格の差額は主幹事証券会社の取り分となる。

逆にもしこの期間に払込金額における基準株価を下回っていた場合には、市場から株式を買い付けて返却株式に充当する。

この市場から買い付ける行為を「シンジケートカバー取引」と呼ぶ。

このときの売出価格と買付価格の差額もまた主幹事証券会社の取り分となる。

株価がどのように動いても主幹事証券会社は必ず利益を得るポジションであることが理解できるだろう。

まぁ、ずるいというよりもこのオペレーションには手間がかかるので、その手間賃といったところか。

企業側も余分に資金を調達でき、かつ一時的にしろ株価を下支えしてもらえるので、これだけの大盤振る舞いをしてもメリットはあるか。

ここで興味深いのは、株価の変動次第で発行される株式数が変化する点。

払込金額における基準株価を上回った場合は、第三者割当増資分フルで発行株式数が増加するのに対して、下回った場合は一部または全部を市場から買い付けるため、発行株式数の増加は緩やかになる。

つまり、株価が大きく下げた場合の方が発行株式数が減少するため1株利益の減少幅が小さくなり、理論株価は高くなる。

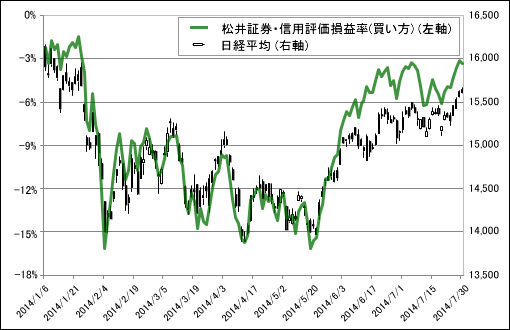

ということは、「シンジケートカバー取引」の有無とその量は、その後の株価変動を説明するファクターとなりうるのではないかとの仮説が立つ。

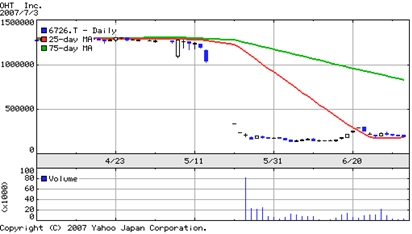

もうひとつテクニカル的に面白いのは、この期間の払込金額における基準株価は強力なサポートラインになるという仮説。

基準株価を下回ればほぼ自動的にシンジケートカバー取引が実行されるため、少なくともオーバーアロットメントの株式数が約定するまではそのサポートラインは使えるだろう。

少々わかりづらいので、次回具体例を示す。

初見では頭がクラクラしてくる話だが、私も無知な状態から調べながら書いているので、もう一息頑張ってみよう。