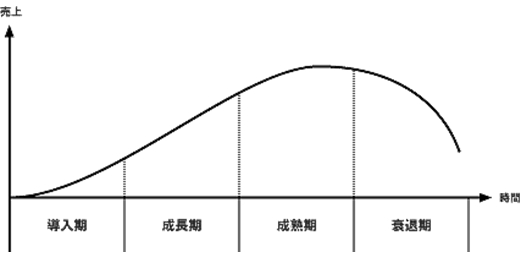

マーケティングコンサルタントとしての顔も併せ持つ自分は、クライアントとのキックオフミーティングに際して、しばしば「プロダクトライフサイクル」の概念説明図をドキュメントを入れ込む。

プロダクトライフサイクルとは、当該プロダクトの売り上げ曲線を時期により4つに分け、その時期に合わせた戦略を組み上げるためのフレームワーク。

その4つの時期は下記。

①導入期

②成長期

③成熟期

④衰退期

たとえば広告戦略においては、各時期に応じて①プロダクト認知促進、②ベネフィット訴求、③機能訴求、④既存顧客関与レベル維持、という基本方針に基づき媒体選定やクリエティブ、予算振り分けを考える。

トレードの世界でも、景気循環を前提とした投資戦略である、「セクターローテーション」の考え方が有名である。

セクターローテーションとは、景気動向に応じて有望とされる業種に投資対象を切り替えていく投資法だ。

この投資法を考えるにあたり、大きく2点の問題がある。

①景気の動向をどのように判断するか

②景気動向に対応したセクターをどのように選定するか

①は極めて難しい。

そもそも景気動向が高い精度でわかるのであれば、セクターローテーションなど面倒なことをせずに、インデックスを売り買いすればいいのだ。

あえて挙げるとするならば、金利やGDP、失業率、受注動向で測るのセオリーとされる。

たとえば、理論的には、金利は景気がよい時期には資金需要が高まるため上昇し、わるい時期にその逆で下降する。

ただし、ご存知のように現在の日本は、景気動向に関わらず、恒常的な低金利が続いている。

低金利の要因はここでは深掘りしないが、この一事をとっても、景気動向を測るファクターを見出すのは容易ならざることなのである。

ということで、この深遠なる問いはいったん保留して、次に進もう。