明日から12月というとで、年に一度のIPO月間となる。

特に今年は数が多く、現段階で28銘柄。

自分はというと、12月も他のイベントで資金枠は使い果たしてしまいそうだったことから全く調査していないため、基本は見送る予定。

とはいえ、来年以降に向けて絶好の学びの場であるため、急造で調べてみる。

視点を需給一点に絞り込む。

ほいみん氏の記事を参考にしながら、とりあえず目先の銘柄のIPOスケジュールを並べてみた。

以前書籍で、IPOに申し込まれる資金は、株の売買とは独立に一定量存在すると書かれてあった。

したがって、この期間のIPOに投下される資金量を一定と仮定し、資金が拘束される時期と解放される時期を事前に推測する。

大量の資金が拘束される期間には他の銘柄への資金流入量が減少するため、その時期のIPOに関わる銘柄の株価は安寄りすると考えられる。

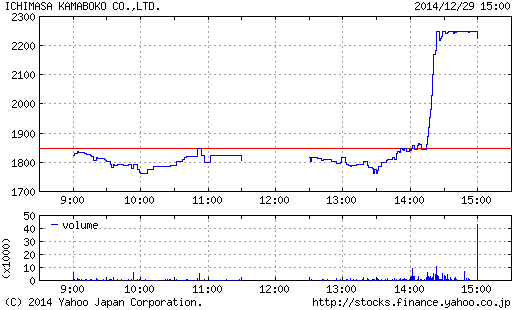

この表でひときわ目を引くのが「6028テクノプロ」。

調達資金が531億と他の銘柄を圧倒している。

この銘柄のブックビルディング最終日に向けては、相当なIPO資金が拘束されると考えられる。

そのタイミングが他のIPO銘柄の買いの仕掛けどころ、という考え方。

たとえばブックビルディング最終日の12月3日直前には、それまでに新規上場した銘柄の換金売りが出るかも知れない。

そのあたりに新規上場した銘柄があればベストであったが、残念ながら存在しなかった。

一番近い銘柄で11月27日上場の「CRI・ミドルウェア」だが、現段階で2日連続ストップ高と、実体より買われすぎている公算が高い。

もし仮説通り12月3日時点で需給が緩んだとしても、買いに入るのは危険だろう。

逆に、テクノプロの12月4日の抽選後や、12月16日の上場日には大量の資金が放出されるだろう。

翌12月17日上場で調達資金が10億にも満たない「アトラ」のセカンダリ狙いは危険かも?

逆に言えば、プライマリはおいしいだろうから、資金があるなら全力で抽選に申し込むのも手か。

いづれにせよ、前述のように自分は参加を見送る予定なので、冷静な需給視点でしっかり観察していきたい。

今年参加される方は健闘を祈る。