もうひとつのネガティブな意見としては、

「一括購入との比較は、取っているリスクが異なるので無意味」

というものがある。

ドルコスト平均法を勧める際の殺し文句として必ず出てくる「分散投資」。

なんとなく一括で購入するよりもこまめに購入した方がリスクが小さいような気になる。

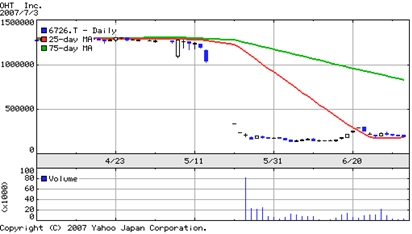

だが、一括購入とドルコスト平均法で資金を10分割して購入する場合、市場のリスクにさらされている時間が異なる。

期初に一括購入して1年持ち続ける場合は、全資金が365日の間、市場のリスクにさらされる。

リスクにさらされる平均日数は当然365日間。

資金をを1/10ずつ分散投資した場合、1回目は365日間、2回目は329日間、3回目は292日間・・・9回目は73日間、10回目は37日間。

平均すると201日間となる。

どの時点でいくら購入しようが、エッジを持たない以上、シャープレシオは変化しない。

リターンを放棄している分のリスクが低減するのは理の当然。

この“カラスが黒い”という事象を、さも画期的な手法のごとく語っているのがドルコスト平均法なのだ。

インデックス投資の優位性を支持するならば、むしろ現預金にしておくことの逸失機会の方が大きいともいえる。

この巧妙な罠にはまっている代表例が従業員持ち株会。

ただでさえ経営者や国家、各種利権団体からガッツリ搾り取られている給料から、毎月一定額をねん出し自社株“だけ”を購入するのだという。

優位性なき時間分散という口上に乗って、実は1銘柄フルベットという、ポジションマネジメントに細心の注意を払う我々システムトレーダーには想像だにできない、悶絶ポジションを取らされているのだ。

さらに、この話題とは関係ないが、従業員持ち株会の購入タイミングを先回りして利益を得ているトレーダーもいるので、従業員達は自社株を高値で従順に掴まされ続ける。

無知もここまでいくと哀愁さえ漂う。

読者よ、自らの戦いの場が最低でも期待値優位かどうか、ここで再度確かめてみよう。

我々システムトレーダーは投資信託の営業マンの口上ではなく、検証作業による定量的評価によって優位性を確かめられる、稀有な技術を持っているのだ。

こんなマニアックなブログにたどりついた読者なら、自らの頭脳で考える素地が必ずあるはず。

無知を忌避し、考えることを放棄するな!