いろいろ問題を抱えるデータだが、前回の配当率2%以上のデータを使う。

これらの銘柄に対して、浮動株比率の違いによってどのような変化が起こるか検証する。

浮動株比率が低い銘柄は市場に流通している株式が少ないことを意味する。

したがって、プラスのリターンをもたらすファクターの影響を増幅させるのではないかと考えた。

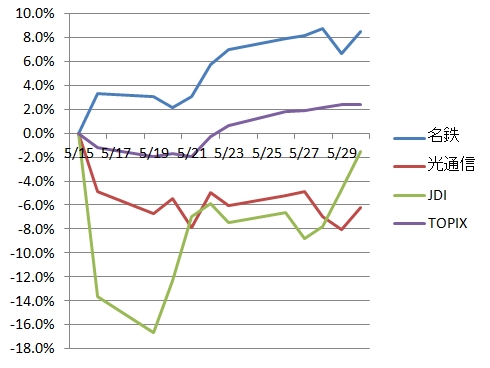

以下が浮動株比率別のリターン推移。

たしかに浮動株比率30%以下の銘柄のボラティリティが大きいように見える。

四季報発売10日後に仕掛けて、30日に決済すると5%のリターンとなっている。

あるエッジがプラスのリターンを持ち、もう少しパフォーマンスを向上させたい場合は、流動性の低い銘柄を選択するというアイデアは合理的である。

流動性は需給と直結するため、この辺りは深掘りして検証する価値があると思う。

さて、これにて会社四季報2014年新春号の検証は終了とする。

また次号でお会いしよう。

ん、業績予想修正が残っている?

こちらはメルマガ限定で検証結果を披露したい。

実はこのファクターこそ四季報をもっとも代表し、非常に興味深い結果を垣間見せる。

貴重な情報は前のめりに行動した者にのみに公開するべき。

では、向上心に燃えるシステムトレーダー諸君、あちらの世界でお待ちする。